投資と言ったらトヨタやソニーなど個別株を思い浮かべるかも知れないけど、

NISAを始めた人の多くが買っているのが

投資信託(とうししんたく)

ただし、商品数があまりにも多くて一歩間違うと高い手数料を取られる罠銘柄も存在するのも事実…

仕組みも全く分からないけど、正しい商品選びが出来るようになるの?

初心者でも分かるように順に説明するよ!

\ はこパパです /

- 投資歴16年 3000万円運用中

- 難しい投資はキライ!シンプル is Best!

- インスタで100人以上の悩みに回答

- 6人家族ふたご育児中

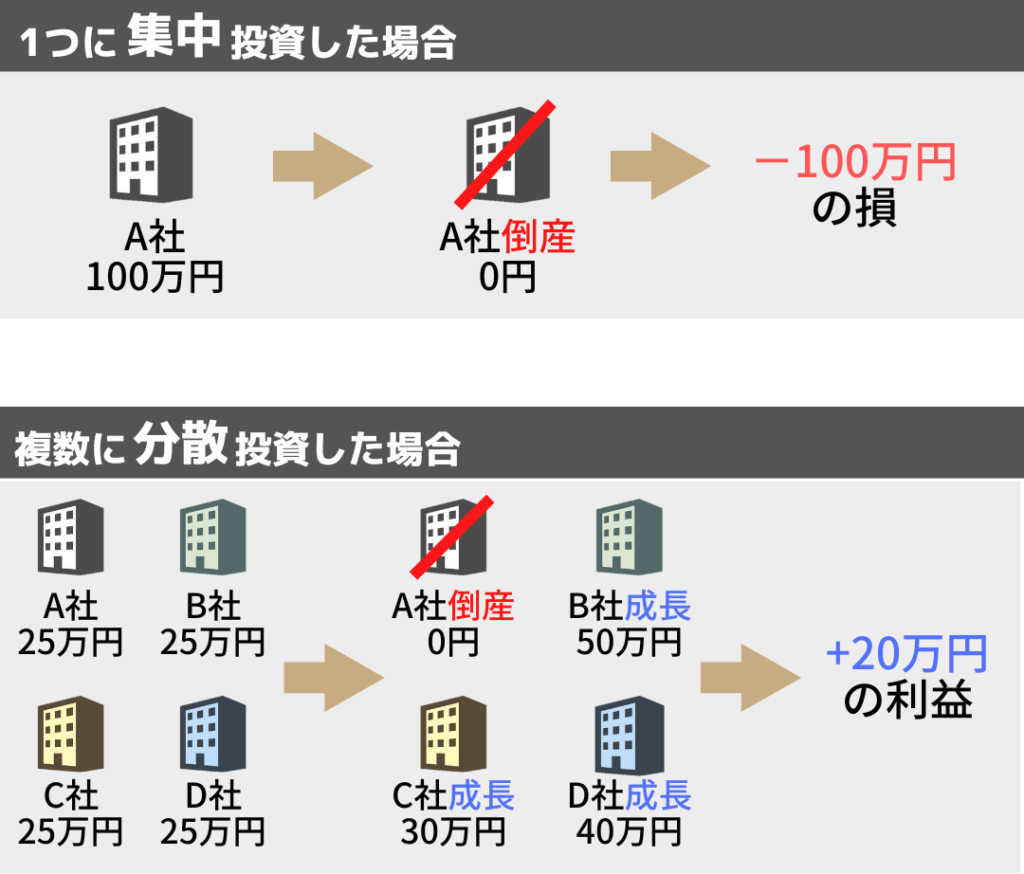

投資で分散は必須

投資をする上で大事なのは分散する事!

もし1社に投資して、その1社が倒産してしまったら全てのお金を失うことに…

そこで、複数の企業の株を買うことでリスクを減らすことができる!

でも1つ1つの企業を買っていたらそれだけで大きなお金が必要じゃない?

それにどの企業を買うべきか調べるだけでも大変そう…

その悩みは投資信託で解決できるよ!

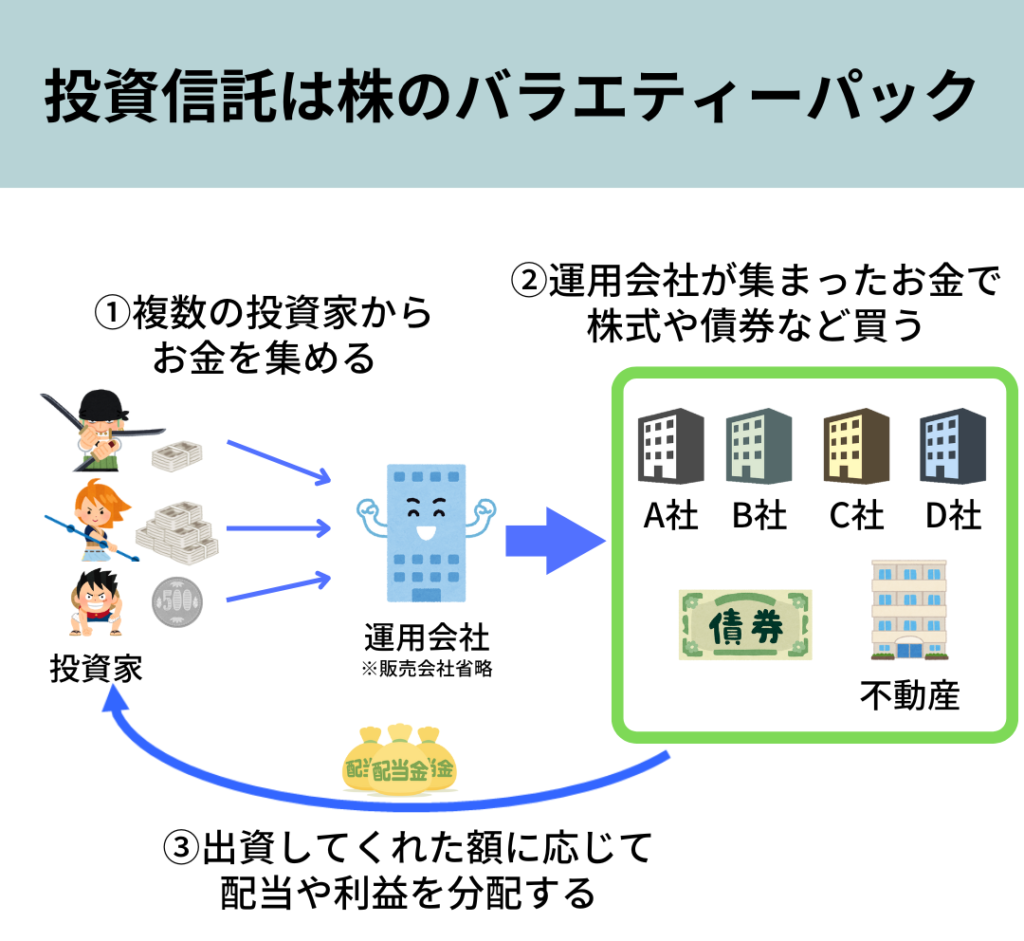

投資信託とは

投資信託とは投資家から集めたお金を資産運用会社のプロが代わりに運用してくれる商品のこと。

商品によって投資先が様々で、これら複数を組み合わせた商品もあります。

投資信託の主な投資先

株式

債券

不動産

金や原油や穀物など

これからNISAを始める若い人にオススメの投資信託って何かな?

もし老後が15年以上先の人なら、NISAで一番人気の株式100%の投資信託がオススメだね!

投資信託の仕組み

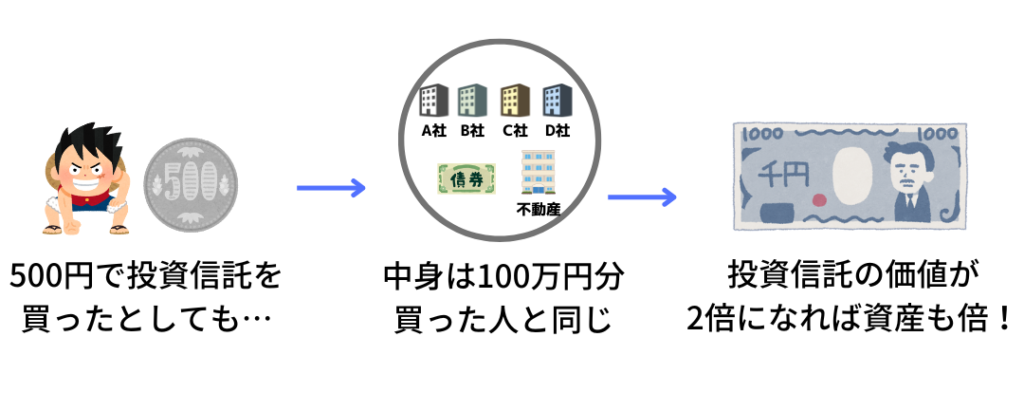

投資信託を一言でいえば株のバラエティーパック。

複数の投資家からお金を集めて、その資金でたくさんの企業の株を買って利益を投資家に分配しています。

実際に株を買ったり売ったりして運用しているのはプロなので、私たちは投資信託を買った後、放置していてもしっかりと運用されます。

信じて投資の運用を託す=投資信託

投資信託の2つの利益

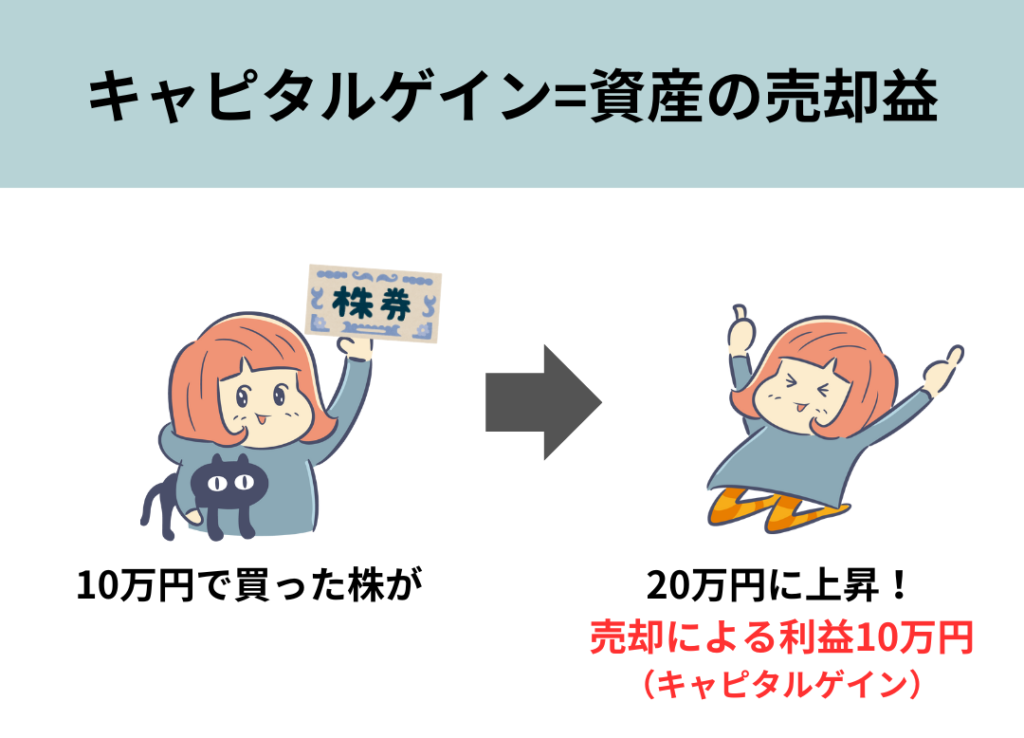

投資信託には2つの利益があって、「売却益(キャピタルゲイン)」と「分配金(インカムゲイン)」です。

売却益(キャピタルゲイン)とは

買った投資信託が値上がりして、売った差益をキャピタルゲインといいます。

投資信託の価格は「基準価格」と言って、株で言うところの株価にあたります。

単位は口(くち)と呼ばれ、通常1万口あたりの価格を表します。

株の値段は市場が開いている間はリアルタイムで動きますが、投資信託の場合は1日が終わった後に組み込まれている銘柄の株価を反映するため価格が変わるのは1営業日ごとです。

- 高く売って得られた利益がキャピタルゲイン

- 投資信託の価格が決まるのは1日1回だけ

- 投資信託の価格は基準価格という

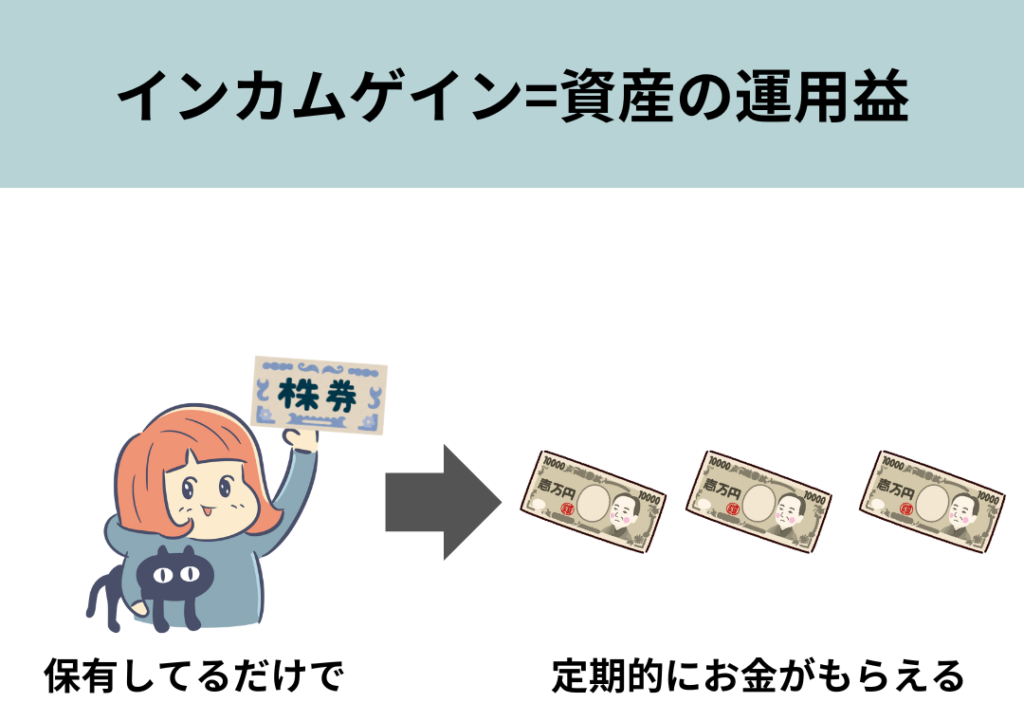

定期的に貰える分配金(インカムゲイン)

投資信託の中には、定期的に分配金を出るものもあります。

売却しないと得られないキャピタルゲインに対して、保有中に継続して得られるのがインカムゲインです。

分配金がもらえるタイミングは投資信託によっては様々で、毎月・3ヶ月・半年・1年ごとなどがあります。

全ての投資信託が分配金を受け取れる訳ではなく、分配金が出ないタイプの商品もあります。

分配金があるタイプのほうやっぱりオススメなの?

分配金は魅力的だけど、一概に貰えたほうが良いという訳じゃないんだよ💦

分配金アリ?ナシ?それぞれのメリット

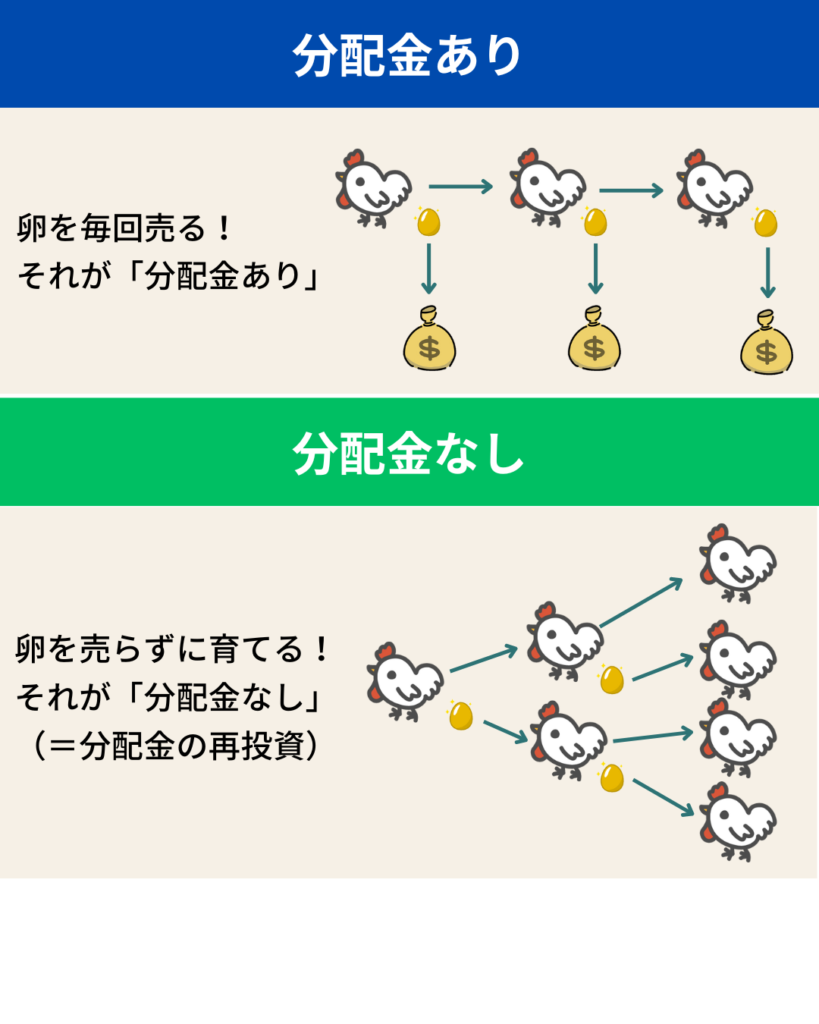

「分配金あり」のメリットは定期的にお金を受け取れる事です。

えー!やっぱり分配金貰ったほうが得だよ!

短期的に見ればそうだけど、長期で見るとそうとは言い切れないんだよ!

分配金なしのメリットは、投資家に分配金を出さない代わりに運用資産として再投資しているから複利の効果が効いて「分配金あり」のタイプよりも資産が拡大しやすい事。

「分配金あり」と「分配金なし(再投資)」の違いをニワトリと卵の関係で表現すると分りやすいです。

私はどっちのほうが向いてるんだろう…

迷ったら「分配金なし」がオススメ!

他に向いてる人はこんな感じ👇

大損する分配金ありの罠

分配金が出るタイプの商品を選ぶ際に気を付けないといけない点を1つ解説します。

ちゃんと理解しないで選ぶと、気付いたら資産が減ってた!という罠商品が実はあります…

え!そんな商品あるの?

「分配が出る投資信託」を選ぶ際にはしっかりチェックしないと大損するのでしっかりと理解しておきましょう。

危険な特別分配金

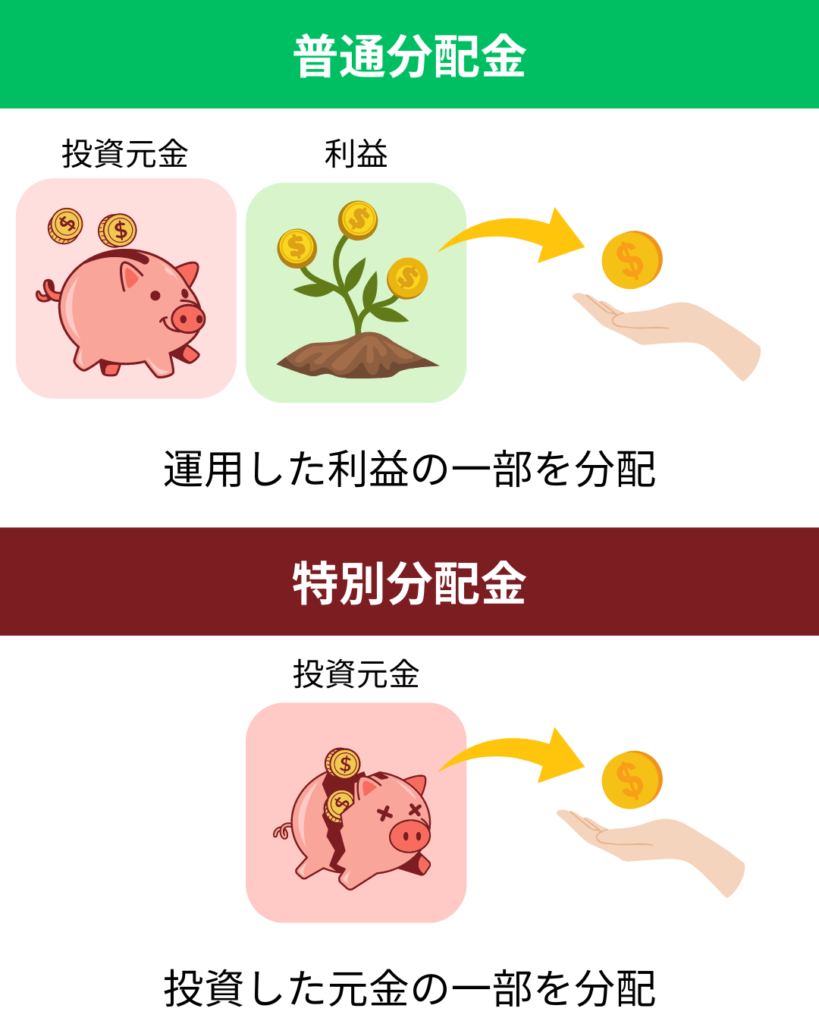

分配金には普通分配金と特別分配金があります。

普通分配金とは

運用した利益から払われる分配金のこと。あえて言うなら、「良い分配金」

利益ではなく元本の一部を投資家へ「返す」仕組み。

タコが自分の足を食べるように、元本を削っていることからタコ足配当といわれていて、これは「良くない分配金」

仮に利益がまったくなく特別分配金を出し続けていた場合、投資元本をただ取り崩していただけと言うことになります。

受け取ってる本人はそれに気づかず…

分配金も定期的にもらってるし、運用がうまく言ってるんだな♪

と思って、久しぶりに残高を見ると資産が大きく減っていた。という事もあります。

この場合は、自分で積み立てが元本をただ取り崩して分配金として受け取っていただけでした。

過去には毎月分配金がもらえるタイプの投資信託がとても人気がありましたが「顧客本位ではない」として金融庁から名指しで批判されたこともありました。

分配金があるタイプの投資信託を選ぶ際は、特別分配金の有無を必ず確認しよう!

投資信託のメリットとデメリット

投資信託は投資初心者にとって多くのメリットがあるといわれています。

どんなメリットがあってデメリットは何か、解説します

メリット① 運用をプロに任せられる

株式投資の場合、どの銘柄に投資すべきか、配当金が出たらどうするか。

など初心者にはハードルの高いことが沢山あります。

でも投資信託なら自分の代わりに、ファンドマネージャーが銘柄選びから、配当金の再投資まで運用を全てやってくれます。

NISAで人気の全世界株式(オールカントリー)なら、経済的に強い国の割合を自動で調整してくれるよ♪

メリット② 100円から始められる

株式を買うとなると、それなりに元手がないと買えません。

しかし、ネット証券なら投資信託を100円から買うことができます。

缶ジュースを1本我慢すれば投資ができるよ♪

メリット③ 分散投資が簡単にできる

投資の基本は分散!

しかし、株を複数買うのは大きな資金が必要だし、管理も大変です。

でも、投資信託ならたった100円で複数の国、商品によっては9000を超える企業への投資も容易にできます。

デメリット① 元本保証がない

初心者向きとはいえ、運用成績によっては元本割れする可能性があります。

誤解を恐れず言うなら、投資をしてれば必ず元本割れは経験するね…

しかし過去のデータでは、全世界に投資する投資信託への積立投資を15年以上継続すると元本割れした実績はありませんでした。

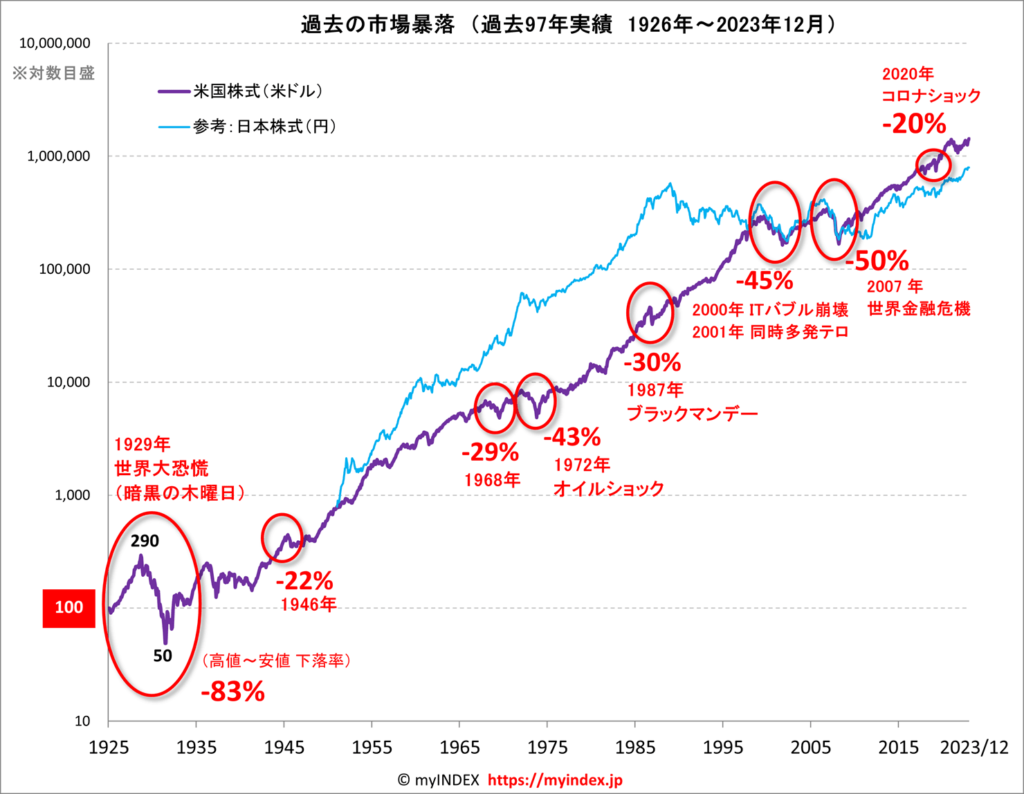

また、投資をしていると必ず暴落を経験しますが長期的に見れば株価は右肩上がりでした。

参照:my INDEX

続けていれば、みんなプラスになっていたんだね!

デメリット② コストが掛かる

運用をプロに任せるため、運用管理費などコストが掛かります。

しかし、最近ではコスト競争により費用がかなり低くなっています。

コストは投資成績に大きな影響を与えるとっても重要な要素!

この後に解説するからしっかり見てね!

デメリット③ タイムリーに売買できない

株式の場合は値動きを見て、ピンポイントで売買ができますが、

投資信託の価格が決まるのは1日に1回なのでタイムリーに売買できません。

逆に言うと、頻繁に売り買いせずに長期でゆったり持つのに向いてるとも言えるね!

長期投資をするなら、あまり関係ないね♪

必ず見て!投資信託に掛かる費用

投資信託は運用をプロに任せる代りに様々な費用が発生します。

これ、最終的なリターンにも影響するからよく理解してね!

購入時手数料

購入時に掛かる費用

信託報酬

保有中に掛かる費用

売却時に掛かる費用

主なコストは上の3つがありますが、購入時手数料と信託財産留保額は「無料が基本」です。

この費用を取る商品は良い商品とは言えず、信託報酬などのコストが総じて高い傾向にあります。

信託報酬も非常に高い罠商品が混じってるからしっかりチェック!

似た商品との比較が大事だよ♪

でも、信託報酬って言ってもたった1%とかでしょ?

大して費用は掛からない気がするけど…

長期間取り組む投資において、たった0.5%の違いでも最終的に支払うコストに大きな差が出るから気を付けて💦

0.6%の違いで500万円損する

NISAで人気のeMAXIS Slimオールカントリーと「中身は全く同じなのに」信託報酬が高いeMAXIS 全世界株式の総支払コストを比較してみましょう。

eMAXIS Slimオールカントリー

信託報酬…0.05775%

eMAXIS 全世界株式

信託報酬…0.66%

それぞれ毎月3万円を30年間積み立て投資した場合を考えます。

全世界株式(ACWI)の過去30年間の平均リターンから年利9%としました。

eMAXIS Slimオールカントリー

支払い信託報酬…約54万円

eMAXIS 全世界株式

支払い信託報酬…約565万円

えー!たった0.6%の違いで500万円も手数料で差が出ちゃうの!?

良くも悪くも複利のチカラ!

たった0.6%でも軽く見ちゃいけないね!

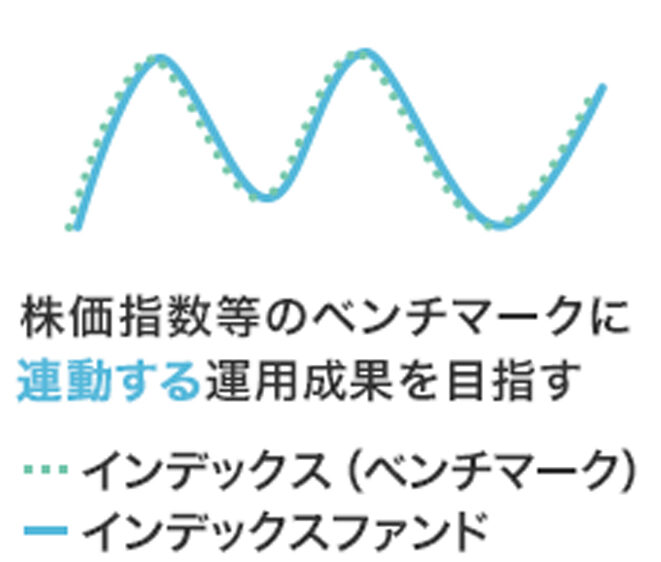

最強の投資法インデックス投資って?

投資信託には大きくインデックスファンドとアクティブファンドの2種類があります。

この違いをしっかり理解しているかどうかで将来の資産が大きく変わるかも知れません…

まずは、この2つの違いを理解しましょう。

インデックスファンドとアクティブファンドの違い

それぞれの違いを表でまとめました。

| インデックスファンド | アクティブファンド | |

| 運用方針 | 指数(インデックス)に連動する | 指数(インデックス)を上回る |

| 組入銘柄 | 指数と同様の構成 | 調査や分析を通じて優良な銘柄を厳選 |

| 商品による差 | 差はほとんどない | 商品によって差がある |

| リターンの違い | 指数と同じ | ファンドマネージャーの力量による |

| 手数料 | 低い | 高い |

|  |

ところで指数って何?

日本だと日経平均株価

アメリカだとNYダウやS&P500が有名な指数だね!

その国の経済の良し悪しをザックリみるのに使ったりするよね♪

株価の集まりで株価指数って言うし、市場平均とも言うね!

| 日経平均株価 | 日本を代表する225社 |

| NYダウ | 米国を代表する30社 |

| S&P500 | 米国の大型株500社 |

| NASDAQ(ナスダック)100 | 米国を代表するハイテク株100社 |

| ACWI オールカントリーワールド インデックス | 先進国23カ国及び新興国24カ国の 大型株と中型株のうち時価総額が大きい約3000社 |

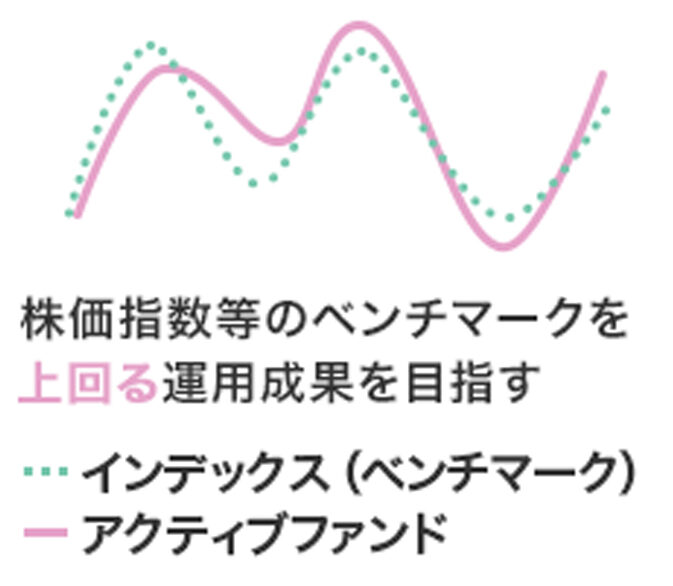

一方でアクティブファンドとはこの市場平均(インデックスファンド)を上回る成績を目指すために積極的(アクティブ)に運用する投資信託の事を言います。

優秀な人材を雇ったり、独自の調査や情報収集を行うためインデックスファンドに比べて多くのコストが掛かります。

優秀な人材を雇って、費用も掛けて運用してるから絶対に

アクティブファンドの方が成績良いでしょ!

そう思うけど、現実は違うんだよね…

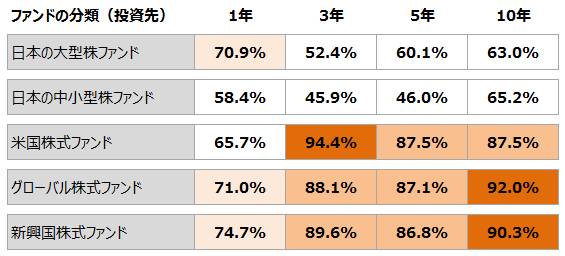

9割が負けるアクティブファンドの真実

インデックスファンドを上回る成績を目指すアクティブファンドですが、「目指す」のと「目標を達成できるかどうか」は別問題です。

過去10年の投資成績を比較すると9割のアクティブファンドがインデックスファンドに負けていることが分かります。

【表】アクティブファンドが負けている割合

引用元:S&Pダウ・ジョーンズ・インデックスの公表資料より東証マネ部!作成

本当だ!10年で9割のアクティブが負けてる!

負けている理由の1つは、先ほどの手数料による差です。

どれだけ優秀な結果であっても、手数料を差し引くトータルでインデックスファンドに負けていると言うことです。

それでもアクティブファンドはいつの時代も人気です。

手数料が高く、売る側の利益率が良いから積極的に販売している

いかにも増えそうで、投資家の購買意欲を刺激し易いから

全ては売る側の販売戦略だね!

低コストなインデックスファンドだとうま味が少ないから

アクティブファンドをとにかく売りたい!って思惑はあるよね💦

このインデックスファンドに投資する手法を

インデックス投資

と言って、いま世界で一大ブームを引き起こしています。

私が選ぶ投資信託

今までの事を踏まえて、私が選ぶのはインデックスファンドです。

- 20年以上という長期間、安心して持てる

- 1割以下の大当たりを狙うよりもハズレなくしっかりと資産形成したい

- リターンを下げる手数料は極力払いたくないから

非課税制度のNISAを使って投資信託を買うなら、まずは証券会社でNISA口座を作るところから始めよう!

始めるなら手数料の安いネット証券がオススメ

どのネット証券が良いのかもし悩んでいたら「楽天証券とSBI証券を比較」した記事もあるから参考にしてね♪

コメント